Obchodní strategie: nákup krátkodobých poklesů v akciích

Jedno ze základních pravidel úspěšného burzovního obchodování říká – nakup levně, prodej draho. Pojďme si ukázat, jak konkrétně může vypadat obchodní systém vycházející z tohoto principu. Včetně popisu mechanických pravidel a zpřístupnění on-line backtesteru, ve kterém si můžete pravidla sami otestovat.

Obsah článku:

- Co znamená nakupovat krátkodobé poklesy?

- Co je to "pokles" na akciovém trhu?

- Jakou výhodu přináší nakupování po poklesu?

- Obchodní plán nakupování akcií do poklesu

- Nakupování po poklesu akcií vs. buy and hold

- Vyšší výkonnost při nižším využití kapitálu

- Další kombinace parametrů – vyzkoušejte bezplatný backtester

Co znamená nakupovat krátkodobé poklesy?

Anglicky se tomuto přístupu říká „buy the dip“ a princip vychází z myšlenky, že v akciových trzích dochází velmi často po krátkodobých poklesech k oživení cen a novému růstu.

Obchodní příležitosti mohou být tím zajímavější, čím rychlejší a dramatičtější pokles je. Protože při poklesu ceny akcií obvykle nejslabší investoři začnou své akcie prodávat (nebo se jim aktivují příliš blízko zadané stop-lossy), což pokles ceny ještě umocňuje. Jakmile se situace uklidní, vstupují často do trhů noví nakupující a cena může mít tendenci stoupat.

Rozbalit"Buy the Dip" je strategie, při níž investoři nakupují aktiva během dočasných poklesů cen, aby mohli těžit z potenciálního budoucího růstu cen.

Co je to "pokles" na akciovém trhu?

Pokles na akciovém trhu můžeme definovat jako krátkodobé snížení ceny akcie na její jinak růstové trajektorii.

Pro nákup krátkodobých poklesů tak obecně chceme vidět, že cena akcie dlouhodobě roste a v rámci růstu došlo ke krátkodobému cenovému poklesu.

Na Finančníkovi jsme systematičtí obchodníci, takže si budeme podobná pravidla chtít popsat naprosto jednoznačně.

Pro účely systematického tradingu lze pokles definovat například tak, že se akcie obchoduje nad svým dlouhodobým cenovým průměrem (běžně počítaným jako průměr za 200 obchodních dnů) a současně se její cena snížila během jedné obchodní seance o více než 3 %.

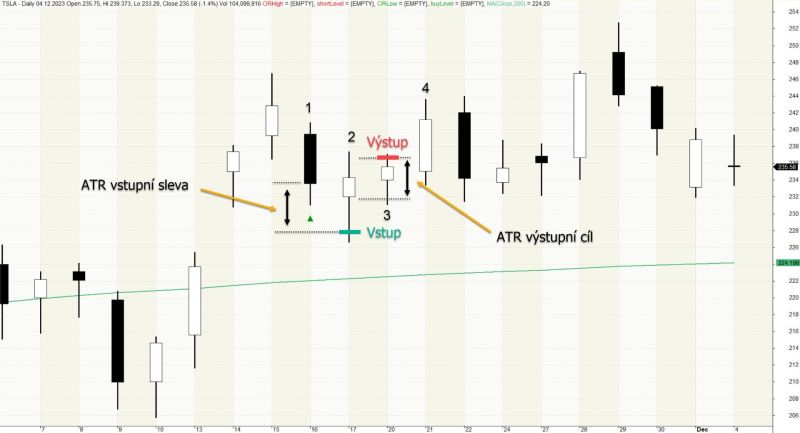

Graf akcie TSLA s vyznačeným dlouhodobým klouzavým průměrem (zelená linka) počítaným za posledních 200 obchodních dnů (MA200). Zelené šipky zobrazují dny, kdy byla uzavírací cena nižší o více než 3 % než předchozí uzavírací cena.

Pokud pracujete s programem Amibroker, můžete si podobný graf zobrazit s pomocí následujícího kódu:

shape1 = IIf(ROC(C,1)<-3 AND C>MA(C,200),1,0) * shapeUpTriangle; PlotShapes( shape1, colorGreen, 0, Low, -33);

(pokud byste rádi podobné grafy vytvářeli, ale nevíte jak sdílený kód aplikovat, doporučuji účastnit se minikurzů v rámci TechLabu).

Jakou výhodu přináší nakupování po poklesu?

Pokud se podrobněji zaměříme na pohyby prakticky libovolného trhu, pak brzy zjistíme, že se trhy pohybují v určitých „vlnkách“. Nákupem na dnu vlnky pak můžeme dosáhnout lepší vstupní ceny, než pokud nakupujeme na vrcholu vlnky.

Takto si můžeme pohyby trhu zobrazit ve zmíněné akcii Tesly:

Je ale potřeba zdůraznit, že ne každý nákup do poklesu nás dovede k lepší vstupní ceně. Pochopitelně nikdy nemáme záruku, že cena nebude klesat dál. Každá akcie může klesnout třeba až k nule a jakékoliv obchody je třeba dělat s dobře nastaveným money managementem.

Nicméně bankrot akcie pohybující se nad MA200 není příliš pravděpodobný. Pravděpodobnější je scénář, že nákupem do poklesu získáme dlouhou pozici za příznivou cenu. Ovšem příznivá vstupní cena neznamená automaticky profit. Ten se realizuje až výstupem a tedy skrz kompletní obchodní plán.

Obchodní plán nakupování akcií do poklesu

Nákupy po poklesu akcií mohou mít různou formu. Někteří obchodníci podobným vstupem otevírají svá dlouhodobá portfolia, jiní vydělávají na očekávaných krátkodobých pohybech.

To je náš příklad.

Jedna z taktik, kterou v trzích dělám, vypadá zhruba následovně:

Vstupní pravidla obchodního plánu

Sleduji akcie v určitém akciovém indexu. Pro konkrétní příklad použijme Nasdaq 100. Sleduji, které akcie se pohybují nad MA 200 a čekám, až některá akcie klesne za jeden den o více než 3 %. To je tzv. signální úsečka (č.1 na níže uvedeném screenshotu).

Následující den zadám limitní vstupní příkaz pod uzavírací cenu signální úsečky. Většinou o velikosti určitého násobku ATR. ATR zjednodušeně řečeno říká, jaký je průměrný denní rozkmit. 0,9 * ATR5 tak např. reprezentuje skoro plnohodnotný průměrný denní rozsah za posledních 5 dnů. Do podobné vzdálenosti zadám limitní vstupní nákupní příkaz. Jinými slovy po výrazném poklesu se snažím nakoupit ještě s výraznou slevou.

Výstupní pravidla obchodního plánu

Takto se budu snažit vstoupit do určitého daného maximálního množství současně otevřených pozic. Například deset. Výstupy mívají časový stop-loss (např. pozici chci držet max. 10 dnů), price action výstupní podmínku (například výstup, když úsečka uzavírá nad nejvyšší cenou předchozí den) a třeba limitní profit target (např. pohyb o určitý násobek ATR od poslední uzavírací ceny).

Konkrétní příklad obchodu dle publikovaného obchodního plánu

Konkrétní obchod může vypadat jako tento na screenshotu:

Bod 1 představuje signální úsečku – trh poklesl o více než 3 % od předchozí uzavírací ceny. Následující den (úsečka 2) zadávám limitní nákupní příkaz do vzdálenosti 0,9*ATR5 od uzavírací ceny úsečky 1. Na úsečce 3 je zasažen výstupní profit target signál počítaný z hodnot 0,5*ATR5. Pokud bych měl profit target vzdálenější, vystupoval by systém na úsečce 4, protože ta uzavírá výše, než byla maximální cena předcházející úsečky.

Podobné obchody opakuje systém stále dokola ve všech akciích indexu Nasdaq 100 (maximálně má otevřeno 10 pozic).

Nakupování po poklesu akcií vs. buy and hold

Jaká je výhoda podobného přístup oproti klasickému držení akcií nebo indexu?

Stručně nám na to odpoví backtest.

Modrá křivka představuje výkonnost zmíněného jednoduchého systému nákupu „dipu“, šedá linka reprezentuje pro porovnání výkonnost indexu Nasdaq 100.

O jednotlivých metrikách backtestu bych zde mohl psát hodiny. Pro zachování stručnosti se zaměřme jen na ty nejjednodušší. V řádku označeném 1 je vidět, že systém vydělal historicky výrazně více, než případné držení indexu: 18,8 % ročního zhodnocení vs. 13,31 %. Což vedlo pochopitelně k výrazně odlišnému absolutnímu zisku. Investovaných 20 000 dolarů by v rámci systému přineslo 3 057 987 dolarů, v indexu 831 074 dolarů (řádek označený 3). Systém vydělal výrazně více i přesto, že v praxi bychom museli výnosy systému danit (v případě pasivního držení indexu nikoliv).

Ještě podstatnější než absolutní výnosy je pro mě důležitý drawdown (řádek označený 2). V indexu bychom si prošli drawdownem –82,90 %, systém měl drawdown –22,55 %. Z pohledu výnos/drawdown je jednoznačné, kdo je vítězem a proč se systematickému obchodování věnujeme.

Vyšší výkonnost při nižším využití kapitálu

Srovnání dalších parametrů si můžete projít ve výše publikované tabulce. Upozornil bych ale ještě na řádek označený 4 – průměrně vytížení kapitálu systémem. V případě indexu bychom měli zainvestovaný veškerý kapitál. V případě diskutovaného systému „nákupu se slevou“ je vytíženost kapitálu 13,9 %. To znamená, že 80 % kapitálu u podobného systému nevydělávalo – leželo by na účtu (a i přesto jsou výsledky mnohem lepší než při držení indexu).

V praxi se tak nabízí zapojení dalších systémů do portfolia. Což je přesně to, co na Finančníkovi děláme. Mohu obchodovat například podobný systém nákupu po poklesu a současně jiný systém, který bude krátkodobě akcie shortovat. Oba systémy budou vyžívat stejný kapitál a o to vyšší bude výsledná výkonnost.

Podrobně tento princip rozvádíme v článku Portfolio – význam pro profitabilitu a diverzifikaci rizika.

Další kombinace parametrů – vyzkoušejte bezplatný backtester

Možná, že začínáte být ze systematických mechanických strategií (a jejich portfolií) podobně nadšeni, jako jsme my. A nedivím se. Možností, jak zajímavě zhodnocovat kapitál, je zde skutečně mnoho. Vše lze navíc jednoznačně testovat a vyhodnocovat.

Pokud zatím nemáte s historickými backtesty zkušenosti, můžete vyzkoušet prostředí, se kterým sám pracuji.

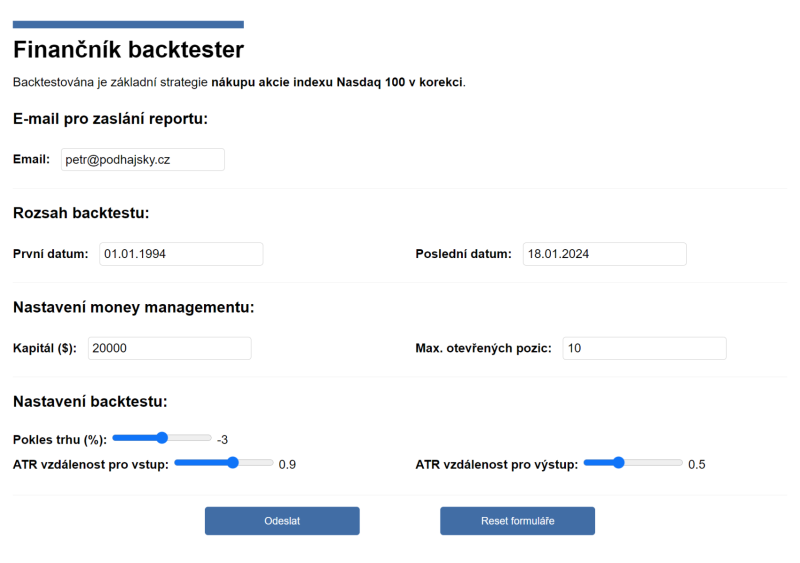

Na stránku https://backtester.financnik.cz/zakladni-korekce jsme připravili jednoduché rozhraní, ve kterém si můžete otestovat různé variace popisovaného systému. Můžete sledovat, jaký dopad mají na výsledky jiné parametry zvolených násobků ATR, podmínky signální úsečky nebo množství současně otevíraných pozic.

Backtester je v tuto chvíli otevřený všem traderům na Finančník.cz. Hotové reporty posílá v PDF formátu na e-mail, který se nemusíte bát do formuláře zadat. E-maily v tomto formuláři nejsou nikde uchovány ani použity pro jiný účel, než jednorázové zaslání reportu.

P.S: V pravidelné pondělní lekci z živých trhů jsem komentoval svůj živý obchod, který mám v době psaní článku právě otevřený podle obchodního systému, který je velmi podobný tomu, který zde diskutujeme.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

1

1

-

1

1