Intradenní systém Finwin – aktuální výsledky, analýzy a UPDATE [9/2021]

Málokde na internetu se můžete zúčastnit vývoje obchodního systému, studovat jeho otevřená pravidla a sledovat jeho nasazení do živých trhů. A o tom přesně je intradenní Finwin, který mám dnes nasazen i ve fondu. Dnes si popíšeme update, který od pondělí se systémem plánuji.

Co je Finwin 2021?

Jde o intradenní systém obchodující akcie, jehož vznik jsem komentoval na našem Youtube kanálu. Prošli jsme si zde celým vývojem – od otestování základní myšlenky po sestavení pravidel obchodního systému až po nasazení do trhů v podobě plně automatického obchodování. Videa jsou stále linkovaná a k dispozici na stránce finwin.cz.

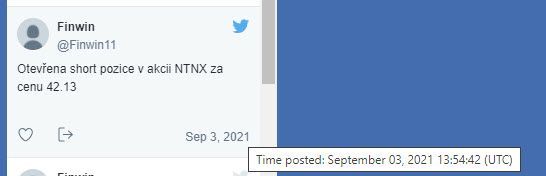

Celá bezplatná výuková série ukazuje, že není tak neřešitelné v trzích vydělávat nemalé peníze a jak konkrétně na to. Od startu systému reportuji pPro maximální důvěryhodnost celého procesu všechny živé obchody v reálném čase na Twitteru, který je linkován také na stránku finwin.cz. Na stránce se objeví obchody doslova za pár vteřin poté, co je obchod vyplněn v brokerské platformě. Takto vypadá jeden z posledních obchodů, který systém otevíral v akcii NTNX 3.9.2021 v 13:54:

A takto vypadá pozice ve výpisu mé brokerské platformy:

Čas reportovaný u brokera je v jiné časové zóně, ale je jasně vidět, že na Twitteru se obchod objevil za 6 vteřin po vyplnění v platformě. Výstup je vždy v rámci uzavírací aukce burzy – používám příkaz „Market on Close“. V tomto případě byla pozice uzavřena za cenu 43.24, což byla uzavírací cena akcie NTNX daný den.

Finwin tedy obchoduje maximálně transparentně a toto je z mého pohledu základní předpoklad k tomu, aby stála metoda za studium.

Jakých výsledků Finwin dosahuje v živém obchodování?

V rámci Twitteru nereportuji velikost svých pozic, protože se neustále zvyšují (systém mám dnes zapojen ve svém fondu). V Youtube videích jsou nicméně ukázány i brokerské výpisy, kde jsem naposledy obchodoval systém s účtem 20 000 dolarů, což odpovídá 4 000 dolarů na každou otevíranou pozici.

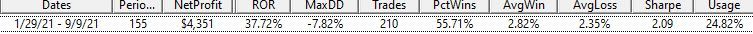

Výsledky proto reportuji tak, že přepočítám všechny obchody právě na tento účet. Pokud byste si dali tu práci a prošli kompletní historii publikovaných live obchodů na Twitteru, každý obchod otevírali s pozicí 4 000 dolarů, odečetli komise, pak dostanete následující výkonnost:

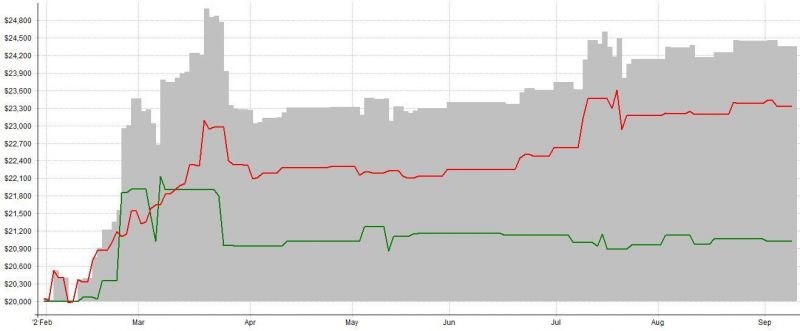

Od 29.1.2021 systém provedl 210 obchodů a anualizované roční zhodnocení po všech komisích je nyní 37,72 %. Systém po nasazení live dosáhl zatím sharpe ratio 2.09. Šedá plocha v grafu zobrazuje výkonnost long i short části systému dohromady, červená linka je výkonnost shortů, zelená dlouhých obchodů.

V zhodnocení reálně překonal index S&P 500 a to i přesto, že využíval jen cca 25 % kapitálu. Toto poskytuje extrémní prostor pro další využití kapitálu jinými strategiemi a dosahování ještě vyšších zhodnocení.

Mně osobně se na systému hodně líbí, že větší část profitů byla dosahovaná shorty (135 obchodů vs. 75 obchodů na long stranu). Systém hezky diverzifikuje další mé systémy, které drží nakoupené akcie.

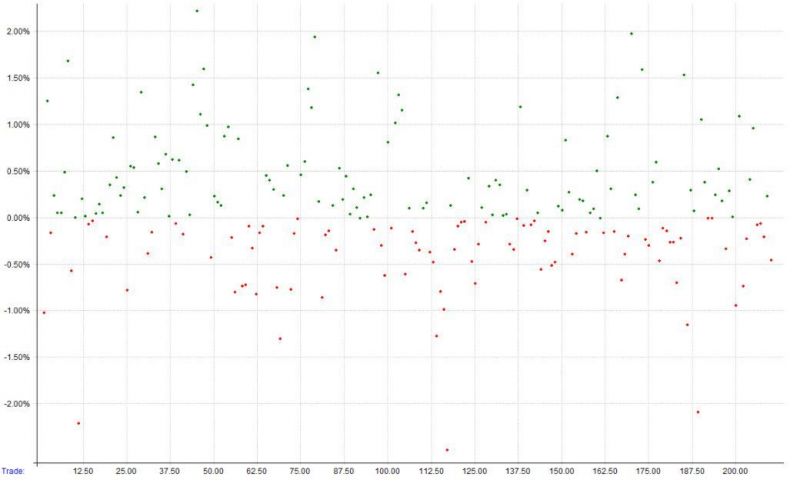

Ve výsledcích také nedominují žádné extrémně ziskové obchody. Vesměs je výkonnost složena z menších zisků/ztrát, které se pohybují kolem 1 % účtu. Jen občas systém inkasuje zisk/ztrátu na úrovni 2 % účtu:

Osobně jsem tak dost přesvědčený, že systém má velké šance vydělávat v různých režimech trhů, které nás budou v budoucnu čekat.

Hledáte cestu, jak se dostat ke konzistentním profitům?

Hledáte cestu, jak se dostat ke konzistentním profitům?Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí?

Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům

Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování.

Inspirujte se, jak trading dělat jinak a lépe.

Za mě tedy se současným vývojem velká spokojenost.

Jak systém exekvuji?

Finwin obchoduji plně automaticky. Jeho obchodování tedy nevěnuji žádný čas a rozhodně v průběhu dne nesleduji trhy, abych mohl zadávat příkazy. O vše se stará Python skript, který jsem si na toto vytvořil. Prakticky vše funguje tak, že v noci mi software projede akciové trhy a vyhledá ty, které splňují podmínky diskutované v obchodním plánu probíraném zde na Youtube. Následně kandidáty na obchodování přebere Python skript a v průběhu dne trhy sleduje a zadává obchodní příkazy. Ohromné zadostiučinění pro mě je, že skript dnes sdílím v rámci Trading Room a spolehlivě funguje i u ostatních obchodníků, kteří začali obchodovat stejným směrem.

Update systému

K původní logice systému publikované v původním Youtube videu nemám žádné výhrady. Z mé zkušenosti fungují nejlépe jednoduché systémy a rozhodně na logice neplánuji nic měnit.

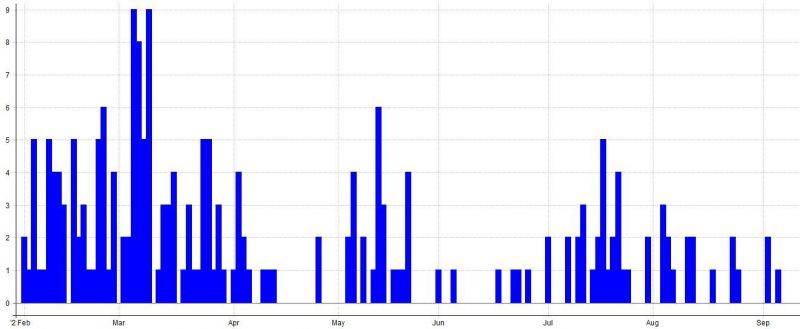

Prostor ke zlepšení systému vidím v množství trhů, které systém sleduje. V tuto chvíli Finwin obchoduje akcie z indexu Russell 3000 – tedy cca 3 000 amerických akcií. Nicméně poslední měsíce jsou trhy velmi ospalé a Finwin obchoduje čím dál méně příležitostí. Zde je zobrazen počet obchodů za jednotlivé dny:

Na první pohled je zřejmé, že nejvíce profitů systém vygeneroval v prvních dvou měsících obchodování, kdy byl také dostatek obchodních signálů. Je to přesně jak popisuji v nové knize Od myšlenky k reálným obchodům. Pokud máme edge, potřebujeme k profitům frekvenci. A je jedno, jestli provozujeme kasino nebo obchodní systém.

Proto jsem zkoumání zaměřil k možnosti obchodovat Finwin na více akciích. Konkrétně na všech akciích obchodovaných na amerických burzách.

Pochopitelně, že veškerá zkoumání podkládám systematickými backtesty. Než se však dostaneme k jejich výsledkům, je třeba zopakovat, že jsou jen hrubě orientační. A to ze tří hlavních důvodů:

- Pro testování používám pouze denní, nikoliv intradenní data. A když začnete studovat pravidla systému, zjistíte, že funguje tak, že ráno vygeneruji na každou stranu (long/short) maximálně 50 signálů, ale otevřu nejvíce 5 pozic. Těch, které jsou v trzích zobchodovány nejdříve. Na denních datech toto ale nelze přesně poznat a historické testy jsou tak pouze orientační (což mi z řady důvodů popisovaných v Youtube sérii nevadí).

- Některé akcie nelze v praxi shortovat, což opět v testu nepoznám a akcie tak shortované jsou.

- V živém obchodování obchoduji jen trhy, které nemám otevřeny v jiných systémech.

Historický backtest tak vnímám skutečně jen orientačně.

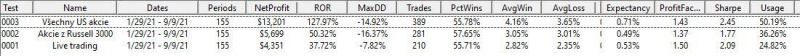

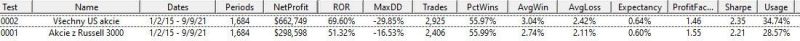

Mohu si například porovnat živé výsledky s backtestem za stejné období (ve kterém jsem pro zjednodušení exekvoval obchody tak, že jsem akcie seřadil podle své volatility. Pro relevantnější testy používám náhodné pořadí a monte carlo):

I když je backtest hrubě orientační, tak vidím, že backtest s využitím akcií z Russellu 3000 (test 0002) má poměrně podobné výsledky jako živé obchodování (test 0001), při obchodování všech US akcií (test 0003) jsou ale výsledky dvojnásobné. Hlavně proto, že bylo podstatně více obchodů (389 vs. 281) a více byl využitý kapitál (50 % vs. 36 %).

Pokud stejný backtest provedu na delším časovém období, dostávám podobný obrázek:

Finwin na všech US akciích generuje vyšší zhodnocení díky většímu počtu obchodů a vyššímu využití kapitálu.

Nově tak budu od pondělí 13.9.2021 obchodovat Finwin na všech US akciích. Signály, které generuji do Trading Roomu budou pochopitelně také ze všech US akcií, protože zde generuji naprosto shodné signály, které sám obchoduji.

Jak začít obchodovat podobnou strategii?

Věřím, že na příkladu Finwinu je zřejmé, že úspěšné profitabilní obchodování není magie. Nejsou potřeba ani žádné zázračné indikátory. Jde vesměs o systematičnost a realistický pohled na věc.

Pokud chcete trhy také úspěšně obchodovat, začal bych knihou Od myšlenky k reálným obchodům. V té popisuji hlavní principy, se kterými je třeba k trhům přistupovat tak, abyste měli vůbec šanci vydělat (a asi vás nepřekvapí, že se zde dočtete spoustu opaků k názorům běžně prezentovaných v diskuzních fórech). Mj. v knize naleznete popis podobného systému jako je Finwin, ale obchodovaného na futures.

Následně vás čeká zvládnutí mnoha technických reálií (sám jsem testy na Finwinu strávil dnes jistě stovky hodin). Můžete ale využít také opačnou cestu – nejprve zkusit obchodovat, zjistit, jestli je podobný styl pro vás vhodný, a pak dělat vlastní výzkum. V takovém případě je zde pro vás Trading Room, ve které poskytuji všechnu svou práci k dispozici v podobě konkrétních signálů, které budu daný den obchodovat. A ano, u Finwinu včetně skriptu, který mi zajišťuje autotrading a který tak můžete také využít.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

1

1