Aktualizace výkonnosti mechanické strategie nákupu korekce v akciích [2025]

V lednu 2024 jsem na Finančníkovi publikoval článek Obchodní strategie: nákup krátkodobých poklesů v akciích zaměřený na systematické obchodování nákupů korekce v akciích indexu Nasdaq 100.

V článku je popsána kompletní 100% mechanická strategie, navíc doplněná o interaktivní backtester, se kterým může každý testovat své vlastní variace systému.

Nyní, v lednu 2025, přichází na řadu update. Jak strategie obstála v průběhu roku 2024 na datech, která tehdy nebyla v době původní publikace k dispozici (tzv. out-of-sample data neboli OOS)? Jak vypadají ziskové metriky a jak se vyvíjel její drawdown?

Obsah článku

- Rychlá rekapitulace strategie

- Výsledky za rok 2024 a srovnání s benchmarkem

- Analýza risk profilu a drawdownu

- Vytíženost kapitálu – pouhých 10 %

- Proč je nízká expozice výhodou pro kombinaci více systémů

- Závěr

Rychlá rekapitulace strategie

Strategie, o kterou se jedná, vychází z myšlenky mechanických nákupů akcií indexu Nasdaq 100 (testováno včetně historických konstituentů), jakmile trh daného titulu klesne v jediném dni více než o 3 % oproti předchozí uzavírací ceně. Tento pokles však sledujeme pouze u akcií, které jsou v růstovém trendu – konkrétně se obchodují nad 200denním klouzavým průměrem (MA200).

Když dojde k takovému poklesu, den po tzv. signální úsečce se aktivuje limitní nákupní příkaz cca 0,9násobku průměrného denního rozpětí (ATR) pod uzavírací cenou signálního dne. Pokud trh poklesne k této úrovni, dojde k nákupu a systém je „v pozici“. Vystupuje se pak několika možnými způsoby:

- Časový stop – pokud je pozice otevřená déle než 10 dní.

- Price action výstup – pokud trh uzavře výše než včerejší max cena.

- Limitní profit target – na úrovni vycházející z násobku ATR5.

Maximálně otevíráme 10 pozic současně, přičemž každé pozici je při vstupu alokováno 20 % kapitálu (a je krátkodobě povoleno obchodovat na margin). Výsledkem je poměrně jednoduchý, avšak z pohledu dlouhodobých backtestů velmi účinný mechanický systém.

Kompletní popis najdete v původním článku na Finančníkovi.

Výsledky za rok 2024 a srovnání s benchmarkem

Nyní k tomu nejdůležitějšímu: Jak si strategie vedla během roku 2024? Původní backtest byl postavený na historických datech do ledna 2024, takže data od 24. 1. 2024 do 24. 1. 2025 jsou nová a poskytují nám užitečný pohled na tzv. „out-of-sample“ (OOS) výkonnost.

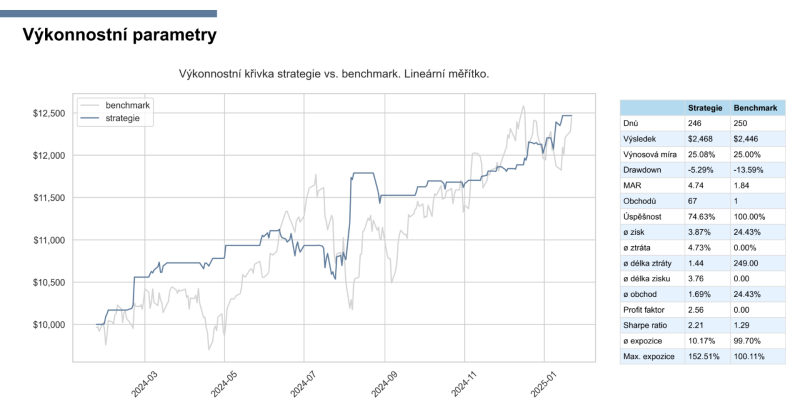

Z přiložených screenshotů je zřejmé, že od 24. 01. 2024 do 24. 01. 2025 strategie dosáhla výsledku +2 468 USD (z původního účtu 10 000 USD). V procentuálním vyjádření se jedná o +25,08 % ročně. Benchmark (zde $NDX, tedy Nasdaq 100) ve stejném období vyrostl z 10 000 USD hypoteticky na 12 446 USD, tedy +24,46 %.

Na první pohled tedy vidíme, že v rámci OOS dat je výkonnost strategie a benchmarku velmi podobná (rozdíl zhruba 0,6 procentního bodu ročního zhodnocení). Nicméně když se podíváme na další metriky, už se situace výrazně mění.

- Drawdown: Strategie: –5,29 %, Benchmark: –13,59 %

- MAR: (Annual Return / Max Drawdown): Strategie 4,74, Benchmark 1,84

- Sharpe Ratio: Strategie 2,21, Benchmark 1,29

Z výše uvedeného je patrné, že náš systém umí generovat téměř shodný roční výnos oproti pasivnímu držení indexu, ale to vše s méně než polovičním drawdownem. Jinými slovy, rizikový profil strategie je znatelně lepší.

Analýza risk profilu a drawdownu

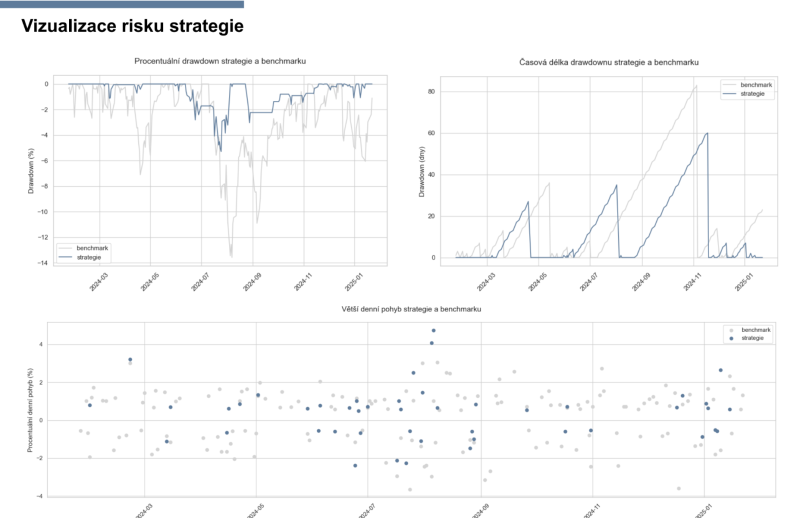

Tedy jeden z podstatných faktů je, že navzdory výskytu krátkodobých poklesů v akciích během roku 2024 maximální drawdown strategie činil pouze –5,29 %. U samotného indexu Nasdaq 100 bylo propady vidět výrazně více (přes –13 %).

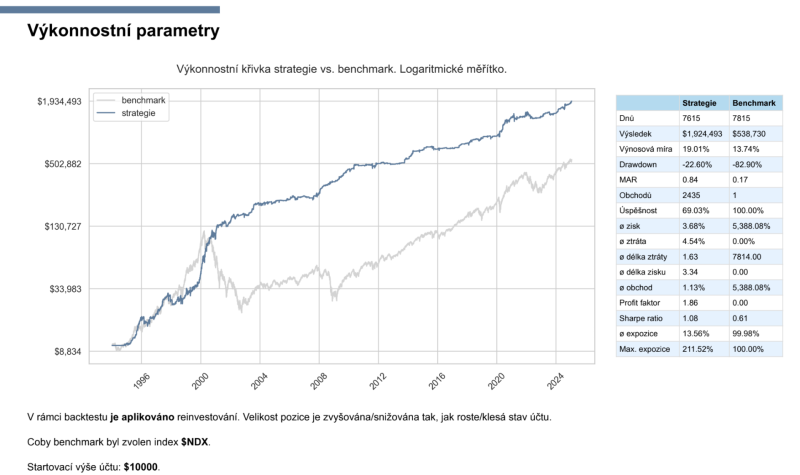

Rozdíl v drawdownech nevypadá možná tak výrazně, ale je to hlavně proto, že Nasdaq v roce 2024 prakticky jen rostl. V tomto pohledu je mnohem názornější pohled na dlouhodobější srovnání výkonnosti strategie s benchmarkem:

Zajímavý je i pohled na časovou délku drawdownu:

Benchmark v jistých fázích roku 2024 „visel“ v drawdownu až kolem 80 dnů, zatímco systém se vracel k novým maximům rychleji, čímž subjektivně zlepšuje komfort obchodníka. Kratší doba zotavení a menší absolutní drawdown mívá navíc pozitivní dopad na udržení psychologické disciplíny v reálném obchodování.

Vytíženost kapitálu – pouhých 10 %

Jeden z aspektů, který považuji za klíčový a který jsme zdůrazňovali už v původním článku, je poměrně nízké průměrné využití kapitálu. Statistiky z nových dat obchodování systému za poslední rok uvádí průměrné využití kapitálu strategie pouze 10,17 %, zatímco benchmark (buy and hold indexu například skrz ETF) je neustále v trhu.

Co to znamená? Strategie nevyžaduje mít drtivou většinu kapitálu permanentně „zamknutou“ v dlouhých pozicích. Ve skutečnosti systém otevírá pozice pouze tehdy, když dojde k rychlému poklesu. Po rychlém zisku (nebo po deseti dnech držení, případně na základě dalších výstupních podmínek) se z pozice vystupuje a peníze leží nevyužité, připravené pro jiné příležitosti.

Na první pohled by někdo mohl namítnout: „Proč je to výhoda? Vždyť systém pak zbytečně nevyužívá kapitál.“ Ovšem zde tkví jeden z největších benefitů pro systematické obchodníky – kombinace více strategií na jednom účtu.

Proč je nízká expozice výhodou pro kombinaci více systémů

Tím, že systém „nákupu korekce“ obchoduje jen zhruba 10 % času, uvolňuje se velké procento kapitálu (někdy až 90 %) pro zcela jiné strategie. Můžeme tedy paralelně nasadit třeba:

- Systém, který shortuje akciové tituly, když se naopak dostanou do přechodných euforických stavů (kdy mohou být chvilkově nadhodnocené).

- Systém na jiných trzích (komoditní spready, futures, FX, opce) – zcela jinou oblast, kde také dochází k rotacím cen.

- Nebo nějaký střednědobý momentum trendový systém. Například rotační momentum strategie.

Logika spočívá v tom, že každá z těchto strategií „dělá“ obchody v odlišném režimu trhu, v jiném čase a za jiných podmínek. Pokud se jedna strategie „nudí“ a drží jen hotovost, druhá může právě realizovat obchody.

Tím se ve výsledku zvyšuje šance, že celkové portfolio bude vydělávat stabilněji. A i kdyby došlo k většímu poklesu v jedné strategii, ostatní systémy mohou částečně vykrýt ztráty díky své odlišné logice. Viz diverzifikace v praxi.

Závěr

Analýza loňské výkonnosti tohoto mechanického systému ukázala, že úspěšný systém nemusí být složitý.

Ani časově náročný na obchodování - podobný model lze velmi snadno automatizovat (posloužit vám k tomu může hotový autotrader, který získáte v TechLabu)

Pokud hledáte cestu, jak s tradingem začít, tak jednoduchý systém nákupů korekcí je určitě dobrou cestou. Sami si můžete v bezplatném online backtesteru navíc vyzkoušet, že systém není jakkoliv přeoptimalizovaný a funguje s různými nastaveními.

A pokud nevíte, o čem je řeč, a potřebujete průpravu od základů, přihlaste se do bezplatného kurzu Jak uspět v tradingu. Zde si podrobně vysvětlíme, jakým způsobem mechanické strategie konstruujeme, testujeme a vyhodnocujeme, abyste měli pevné základy pro své první systematické pokusy.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

2

2