MBT futures coby jeden z nejlepších intradenních trhů pro malé účty?

S jednoduchým mechanickým systémem, který lze obchodovat i ručně na malém účtu, jsem po půl roce obchodování na anualizovaném zisku 50 % při jednom obchodu týdně. Tento přístup je časově nenáročný a můžete s ním solidně začít svou cestu k ziskovému tradingu.

Co je MBT futures?

MBT je futures kontrakt Bitcoinu, který se obchoduje na klasické burze stejně jako ropné, zemědělské nebo akciové indexové kontrakty. Detaily o mém startu s obchodováním MBT jsem sdílel na podzim 2024 v článku Intradenní obchodování Bitcoinu.

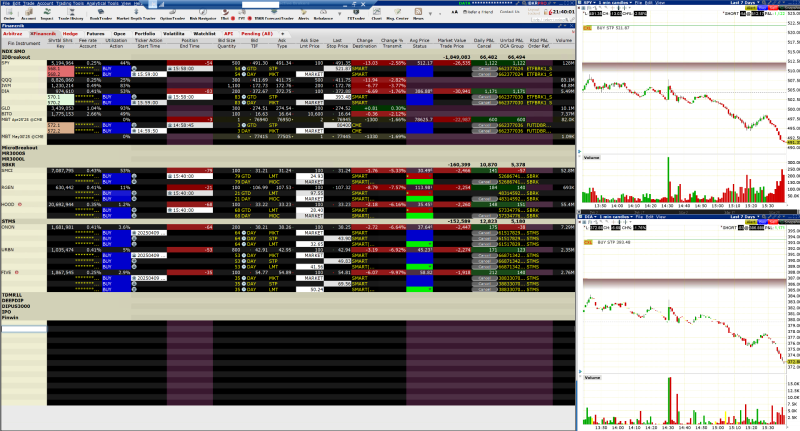

Od té doby jsem na tomto trhu realizoval 38 obchodů a zde jsou mé živé výsledky (reálné obchody z Interactive Brokers):

Aktuální výsledky s využitím kontraktu MBT

Za posledních šest měsíců jsem dosáhl zhodnocení přibližně 27,7 % (anualizované cca 50 %) při drawdownu -9,75 %. Sharpe ratio v živém obchodování vychází na 1,80, což je velmi solidní hodnota.

Jak obchoduji MBT futures?

Používám intradenní breakout volatility, kde na začátku dne zadám do brokerské platformy tzv. bracket vstupní STOP příkaz. Tento příkaz obsahuje současně podmíněné výstupní příkazy, které automaticky uzavřou pozici na konci obchodního dne.

Díky tomu mohu obchodovat intradenně bez nutnosti neustálého sledování trhů. Vstupní bracket lze zadávat ručně, nebo jej plně automatizovat.

Výše uvedené výsledky jsem dosáhl tak, že jsem obchodoval přibližně jeden obchod týdně, a před otevřením trhů vím, zda daný den budu obchodovat nebo ne.

Jak velký účet je potřeba?

Minimální velikost účtu pro obchodování MBT futures u Interactive Brokers je přibližně 5 000 USD/kontrakt. Pro dosažení výše uvedených výsledků je ideální kapitál kolem 15 000 USD. Podrobnější informace sdílím ve videu, kde ukazuji včerejší pozici (3. 3. 2025) a automatizované výstupy v Interactive Brokers:

Proč je MBT futures jednou z nejlepších intradenních voleb?

MBT futures mají schopnost silně trendovat. Důvodem je, že tento trh zatím není tak saturovaný roboty jako akciové indexy. V trhu se proto projevují více emoce, což vytváří výborné příležitosti pro breakout strategie. Tento stav nebude trvat věčně, ale právě nyní je ideální čas ho využít.

Strategie dostupná v Trading Room

Strategii, kterou používám, najdete k dispozici v Trading Room na Finančníkovi pod názvem intraday breakout.

Můžete ji začít obchodovat manuálně.

Postupně automatizovat a rozšířit na více trhů.

Funguje i na hlavních akciových indexech, jako S&P 500 a Nasdaq 100, s microfutures kontrakty.

Takto vypadají reálné výsledky z brokerské platformy na mém živém účtu s využitím trhu S&P 500, Nasdaq 100 a micro Bitcoin od momentu, kdy jsme strategii v Trading Room vyvinuli:

V těchto trzích jsem dosáhl zhodnocení 45 % při drawdownu 14 % (vztaženo ke kapitálu 45 000 USD odpovídajícímu mému aktuálnímu position sizingu). Strategii lze s těmito třemi trhy obchodovat s menšími pozicemi s přibližně třetinovým účtem.

Možnost obchodování s opcemi

Diskutovanou breakout strategii lze použít i na opce, kde stačí ještě menší kapitál. Takto se strategii podařilo rozmnožit původní účet 10 000 USD na samostatném účtu u Interactive Brokers:

Za necelý rok jsem dosáhl zhodnocení 40 %.

Breakouty s opcemi je však vhodné obchodovat s automatizací, kterou ale v Trading Room poskytuji všem ve stejné podobě, jako sám používám na zobrazeném účtu. Kód je v plně otevřené podobě, takže si jej můžete upravit podle svých potřeb.

Shrnutí

Funkční obchodní systém lze použít na různé trhy a styly obchodování (manuálně i automatizovaně). Pokud dnes hledáte intradenní trh pro start, doporučil bych mimo jiné zvážit MBT futures. Trh má v současnosti dostatečnou likviditu a silné emoce, které vedou k výrazným breakoutům. A kde jsou emoce, jsou i zisky!

Milionové intradenní portfolio

V článku Jak v tradingu vydělávat miliony a neriskovat své peníze jsem zmínil, že sám plánuji začít na futures účtu Darwinex Zero obchodovat „milionové portfolio“ – strategie využívající poskytnutý virtuální kapitál milion dolarů. Vše mám nyní rozchozeno a zde je popis plánu vycházejícího z otevřené strategie publikované na Finančníkovi. Živé výsledky, backtesty, odhady výdělků z podílů na zisku.

Strategie pro milionové portfolio

Coby základ pro portfolio jsem použil strategii intradenního breakoutu, kterou na Finančníkovi komentuji poslední měsíce. Strategii jsme vyvinuli v Trading Room, kde je stále k dispozici v plně otevřené podobě (kód naleznete po přihlášení do Trading Room zde). Osobně strategii obchoduji v nepatrně upravené podobě, abych neměl na Darwinexu vysokou korelaci s ostatními obchodníky z Finančníka.

Dosavadní živé výsledky strategie

Po vyvinutí strategie v Trading Room jsem ji osobně nasadil živě na amerických ETF (coby profesionální obchodník mohu obchodovat tickery SPY, QQQ, IWM, DIA, GLD – což jsou přesně ty, na které jsem strategii pustil).

Strategii jsem nasadil živě v rámci svého portfolia. Od dubna mi do 5. 7. 2024 vydělala zatím cca 7 500 dolarů (po všech poplatcích). Takto vypadá equity křivka mých obchodů u Interactive Brokers:

Aplikace strategie na futures

Strategie je plně mechanická a není problém ji aplikovat na různé trhy. V rámci milionového portfolia futures trhů mě láká větší možnost diverzifikace. Strategii jsem proto u Darwinex Zero spustil na futures trzích: Zlato (GC), Stříbro (SI), Ropa (CL), Dow Jones (YM), Russell 2000 (RTY),E-mini S&P 500 (ES), Nasdaq 100 (NQ), Bitcoin (MBT).

Všechny níže uvedené testy obsahují komise 10 USD/RT (více než se platí u Darwinex Zero) a slippage 2*velikost trhu. Risk je nastaven na úroveň 1 %/obchod. Počáteční účet milion dolarů (tedy to jsem získal v rámci Darwinex Zero).

Backtest portfolia za období 1. 4. 2024 do dnešní doby (tedy období plně „out of sample“, protože jsem strategii sám již obchodoval živě na ETF účtu) vypadá následovně:

Graf vypadá velmi povzbudivě, protože na první pohled vypadá equity křivka (černá linka) podobně jako mé živé obchodování (jsou tam pochopitelně odlišnosti, protože mé živé portfolio je složené z výrazně méně trhů). A samozřejmě vydělává mnohem agresivněji, protože na svém živém účtu riskuji méně, než 1 % účtu na obchod. Šedá linka udává výkonnost benchmarku (držení S&P 500).

Rámcový business plán s milionovým portfoliem

Důvodů, proč portfolio na Darwinex Zero spouštím, je několik. Jednak z edukativních důvodů, abych ukázal, jak snadno lze recyklovat jednou vytvořenou mechanickou strategii. To, co si vytvořím pro svůj vlastní trading, mohu snadno aplikovat dalšími směry a vydělávat násobě více.

Druhým důvodem je získávání zkušeností s agresivnějším futures portfoliem. Vytvořené strategii věřím (jinak bych ji nenasazoval živě), ale určitě bych ji takto agresivněji nenasadil na vlastní milion dolarů. A přitom je to právě obchodování samotné, které přináší inspiraci na rozvoj a vylepšování.

A bezpochyby je mým cílem s milionovým portfoliem vydělat reálné peníze. A už jen skrz automatické alokace to nemusí být zanedbatelné. Pokud do kalkulačky Darwinexu Zero zadám například hodnoty odpovídající rámcově posledním měsícům vývoje strategie:

Pak mi kalkulačka vrací virtuální alokaci 110 000 euro.

Alokace mohou být až tři současně. Dokáži si představit, že by portfolio získalo alokaci 300 000 euro. Pokud by další měsíc při takové alokaci vytvořilo profit 10 %, pak by má výplata (15 % ze zisku) byla 4 500 euro. To už nejsou zanedbatelné peníze. Paušální poplatek za vedení tohoto účtu (38 euro) mi vůči tomu přijde jako adekvátní risk. A to ani nezmiňuji, že alokace díky externím investorům mohou být výrazně vyšší (viz Jak v tradingu vydělávat miliony a neriskovat své peníze).

Šance milionového portfolia

Pochopitelně netuším, jaké výsledky bude portfolio generovat do budoucna. Takto ale vypadá backtest od roku 2020 (stále započítané komise, 2xtick pro slippage):

Přehledněji vypadá equity v logaritmickém měřítku:

Se započtenými poplatky a skluzy backtest indikuje roční zhodnocení +63,7 % při max. drawdownu -21,44 %. Sharpe ratio 1,63.

Růst equity křivky je stabilní a minimálně na virtuálním účtu Darwinex Zero mohu zkusit spekulovat na další pokračování, které mi tak při minimálním risku (měsíční poplatek) může přinést zajímavé reálné profity.

A byť strategie nemusí vydělávat v budoucnu tolik jako v backtestu, působí v portfoliu solidně diverzifikovaně. Takto vypadá korelace drawdownů jednotlivých futures trhů:

Způsob obchodování milionového portfolia

Nejlepší mi na milionovém portfoliu přijde, že reálně nemusím s jeho obsluhou trávit žádný čas. Jednou vytvořenou mechanickou strategii lze převést k jakémukoliv brokerovi, který automatizované obchodování podporuje.

Osobně jsem jen upravil Python skripty a pustil je na Darwinex Zero. Na Finančníkovi tyto skripty poskytnu v otevřené podobě v Trading Room ve vláknu Milionové portfolio bez rizika (přibližně za měsíc, nejprve chceme dokončit autotrader vypisující opční spready, který zde bude také volně k dispozici - viz rámcový plán popsaný v článku Shrnutí vývoje obchodování na Finančníkovi – update 2024/5). Pro mechanické obchodování podobného portfolia by tedy na Finančníkovi neměly existovat jakékoliv překážky. Je ale třeba počítat s tím, že každý trader by si měl obchodní plán trochu upravit tak, aby výsledky nebyly silně korelované. V takovém případě poskytuje alokace Darwinex Zero jen jednomu obchodníkovi (proto sám obchoduji systém s modifikovanými parametry).

Proč se pouštět do futures, když existují CFD?

Ohromnou výhodou řešení od Darwinex Zero je, že obchodování probíhá na futures – tedy burzovních trzích (CME). Stejnou nabídku jsem nikde nenašel a považuji ji za velmi dobrou.

Futures coby burzovní produkty mají nesporně lepší charakteristiky než CFD. To jsou sice také deriváty, ale neburzovní. V praxi to znamená, že u každého brokera jsou „trochu jiné ceny“, ale také i to, že vám market marker tak říkajíc vidí do karet a je větší šance, že budete vyplněni např. na stop-lossu, který v burzovním trhu zůstane nezasažen. Sám obchodování portfolia na CFD testuji a se zasahováním stop-lossu je to skutečně problém. Průběžně o tom reportuji v Trading Room. Už mnohokrát se mi stala podobná situace:

V burzovním trhu SL vydržel, na CFD byl vyplněn. Ostatně velkým důkazem je i equity křivka portfolia. Tam, kde jsem na svém živém účtu s ETF ve velmi solidním profitu, jsem v CFD v drawdownu.

Tedy moje zkušenost je zatím taková, že rozhodně se vyplatí investovat čas do rozjetí podobně diverzifikovaného portfolia na futures (nebo ETF, pokud je můžete obchodovat) než na CFD. I když na CFD jsem ještě hůl nezlomil – nově budu testovat taktiku, kdy stop-loss nebudu zadávat do trhu, ale pozici budu ukončovat market příkazy poté, co trh protne úroveň určenou pro výstup.

Další plány s milionovým portfoliem

Jak je vidět výše, intradenní strategie postavená na absolutním momentu funguje poměrně univerzálně na mnoha trzích. Výčet, který jsem uvedl výše, není definitivní. Do portfolia lze řadit i další trhy.

Strategie, kterou jsme v Trading Room vyvinuli, je jednoduchá a o to větší důvěru v ní mám.

Stále jsou zde ale typické limity intradenních strategií – především vyšší poměr nákladů (komise, slipy) k ziskům. Postupně bych tak chtěl breakout model diverzifikovat i k delšímu držení pozice (přes noc). A právě v tomto vnímám velkou výhodu virtuálního účtu u Darwinex Zero. Coby trader mohu na maximum obchodovat něco, co nemusí být „dokonalé“, neriskovat vlastní peníze, ale mít šanci na solidní profity. A především získávat z obchodování zkušenosti a těmi pak obchodování posouvat dále.

Pokud se chcete do podobného projektu pustit se mnou, zde jsou základní odkazy:

Otevřené kódy breakout strategie

Kódy strategie pro aplikaci na futures trzích (kód pro TradeStation, kde lze strategie snadno testovat a upravovat).

Vlákno, v rámci kterého publikuji v otevřené podobě Python skript, se kterým milionové portfolio sám obchoduji.

Pokud nejste v Trading Room zapojeni, můžete se registrovat zde.

Jízda na dlouhém chvostu

Některé strategie mají vysokou úspěšnost, jiné profitují z tzv. dlouhých chvostů. Oba typy dokáží solidně vydělávat, ale nesmíme jim stát v cestě.

Obsah:

Co je to dlouhý chvost?

Příklad strategie s dlouhým chvostem

Jízda na dlouhém chvostu je výdělečná, ale psychicky náročná

Odstřižení dlouhého chvostu

Systematičnost je u obchodů na chvostu základem

100 % zhodnocení za rok z jízdy na chvostu?

Co je to dlouhý chvost?

Dlouhý chvost (někdy také dlouhý ocas z anglického termínu "long tail") se v kontextu tradingu vztahuje k situacím, kde méně běžné, ale potenciálně velmi ziskové obchodní příležitosti tvoří značný díl celkového zisku. Tento termín, odvozený z teorie pravděpodobnosti, odkazuje na "dlouhé chvosty" distribucí pravděpodobnosti, kde extrémní, i když málo pravděpodobné hodnoty, mohou mít významný dopad na celkové výsledky.

Strategie využívající dlouhé chvosty vyžadují trpělivost a striktní risk management. Obchodníci musí být připraveni na delší období ztrátových obchodů s menšími ztrátami, které jsou kompenzovány občasnými výraznějšími zisky. Typickou strategií s takovýmto rizikovým profilem je trend following. Trendoví obchodníci se snaží zachytit mnoho potenciálních trendů, avšak většina z nich končí stop-lossem, aniž by se trh skutečně rozjel. Klíčové je v těchto situacích vytrvat v obchodu co nejdéle, pokud se trh skutečně rozjede. Psychická odolnost je zde nezbytná, protože po sérii ztrát mají méně zkušení obchodníci tendenci zisky vybírat předčasně, což může přeměnit ziskovou strategii na ztrátovou.

Příklad strategie s dlouhým chvostem

Konkrétním příkladem strategie s dlouhým chvostem, kterou obchodujeme na Finančníkovi, je intradenní breakout. Strategie je popsána například zde: Intradenní breakout model.

Risk management strategie je poměrně jednoduchý. Základní model publikovaný v Trading Room (kód je zde) říká: při průrazu příslušné breakout úrovně vstup do směru průlomu. Riskuj 300 dolarů, drž pozici do konce obchodního dne.

Při aplikaci sdíleného kódu na trhy QQQ a SPY (bez jakýchkoliv úprav ) vypadá výkonnostní křivka strategie následovně (komise jsou započítány):

Strategie má historicky tendenci hezky vydělávat, co ale není patrné na první pohled, je způsob distribuce profitů a ztrát. Ta vypadá následovně:

Vidíme, že velké množství obchodů končí na stop-lossu 300 dolarů. Některé obchody mají ještě nepatrně větší ztrátu (jde o otázku zaokrouhlení kontraktů a skluzu v plnění). Řada obchodů pak končí v rozmezí cca -250 dolarů až 500 dolarů. Pak je zde ale několik obchodů, které vytvořily výrazný profit. Právě to jsou ty tzv. „long tail“ obchody. Obchody na dlouhém chvostu.

Jízda na dlouhém chvostu je výdělečná, ale psychicky náročná

Jak si ukážeme dále, výjimečně ziskové obchody jsou pro strategii klíčové. Jejich zobchodování může být ale zejména pro začínající obchodníky psychicky náročné a frustrující.

Pokud chceme, aby byl obchod výjimečně ziskový, musíme chytnout potřebný pohyb v trhu v jeho zárodku a do obchodu nezasahovat. To současně znamená, že budeme čelit mnoha situacím, kdy se obchod rozjede, my máme otevřený pěkný profit, abychom jej před finálním výstupem na konci dne např. celý odevzdali zpět do trhu.

Toto se ale nedá obejít. Chceme-li obchody z oblasti dlouhého chvostu inkasovat, musíme dát obchodu prostor. Ziskové obchody skutečně potřebují čas. Takto vypadá distribuce zisků a ztrát z našeho intradenního systému v závislosti na čase v obchodu:

Graf ukazuje, že nejziskovější obchody patří mezi ty, které byly otevřeny nejdéle.

Odstřižení dlouhého chvostu

Přirozenou tendencí obchodníků limitovat psychologickou nepohodu z příliš velkého otevřeného profitu může být aplikování různých pravidel vedoucích k předčasnému vybírání zisků. Například agresivnější posouvání stop-lossu nebo vybírání zisků na profit targetech. Velmi často ale mohou podobné úpravy strategii spíše výrazně uškodit, než ji vylepšit. Samozřejmě nelze hovořit univerzálně a konkrétní dopady je dobré vždy ověřit na vlastních backtestech.

Zde je ukázka dopadu odstřižení dlouhého chvostu na diskutovaném intradenním breakoutu. Ten v Trading Room obchodujeme na různých trzích, protože trhy typu QQQ a SPY nejsou běžně dostupné na EU retailových účtech.

Jedním ze způsobu konkrétní exekuce jsou 0TDE opce, které lze bez omezení obchodovat i na malých účtech – viz Day trading breakoutů s 0TDE opcemi – extra páka s limitovaným riskem. U 0TDE opcí pracujeme s debetními strategiemi a o to větší pohyb v breakoutu potřebujeme.

Takto vypadá hrubý opční backtest se započítanými realistickými komisemi a skluzy v plnění v případě, že opce je otevírána na breakoutu a pozice držena až do finálního výstupu:

Jde o portfolio složené z trhů QQQ a SPY. Backtest indikuje zhodnocení 120 % ročně při drawdownu -16,8 %. Risk 3 % účtu na opci.

Jak hodně jsou opční výsledky závislé na několika málo výjimečných profitech? Můžeme udělat backtest, kdy ziskové pozice uzavíráme na 200 % profitu:

Byť by se mohlo zdát, že takový přístup bude dávat smysl, backtest hovoří opačně. Naše průměrné zhodnocení kleslo na polovinu.

Systematičnost je u obchodů na chvostu základem

Strategie zachytávající v trzích momentum budou mít vždy charakteristiku popisovanou v dnešním článku. Budeme mít množství ztrát, které nám ale bohatě zaplatí občasné větší profity. Klíčovým faktorem pro profitabilitu v podobných strategií je tak systematičnost. To nejhorší, co se nám může stát je, že vynecháme jeden obchodní den, který by nám zrovna nadělil ten největší zisk za poslední měsíce.

Osobně tak podobné strategie automatizuji. Obchodování skrz skripty výrazně snižuje šanci, že mi nějaký výrazný obchod uteče. A také se hodně snižuje psychická náročnost obchodování v období ztrát.

100% zhodnocení za rok z jízdy na chvostu?

Mimochodem – je vlastně realistické zhodnocení přes 100 %, které v 0TDE opcích indikuje výše uvedený backtest? Upřímně zatím netuším, ale rozhodně mě výsledky testování v rámci Trading Room motivovaly na tolik, abych do podobné strategie vložil své peníze.

Strategii jsem pustil v polovině května a zatím nebyla v trhu příležitost pro žádný skutečně mimořádný zisk. Inkasuji tak zisky v kategorii RRR (risk:reward) maximálně kolem cca 1:2.5. Přesto mám za cca 2,5 měsíce na účtu zhodnocení +12,5 %. Takto vypadá stav mého živého účtu, který mám pro strategii vyčleněný:

Takže ano, zatím vnímám, že hodně nadstandardní zhodnocení je reálné. Risk je ve strategii naprosto jednoznačně definován (nemohu ztratit více, než za kolik debetní pozici otevřu) a zisk je neomezen. Je ale důležité neodstřihávat obchody na chvostu a číhat s autotraderem v trzích na příležitost každý den.

Chcete získávat s automatizovaným 0TDE systémem také vlastní zkušenosti z jízdy na dlouhém chvostu?

Zapojte se do Trading Room a využijte následující odkazy:

Výuka systematické obchodování opcí

Hotový opční autotrader (ve zcela otevřené podobě, určený pro Interactive Brokers) včetně výše backtestované strategie.