Jak čelit aktuální volatilitě: Strategie pro úspěch v nejistých trzích

Trhy prochází obdobím mimořádné volatility, kde výrazné pohyby cen přicházejí rychle a často překvapivě. Jaké strategie mám nasazené a jak přesně fungují?

Pojďme se podívat na jednotlivé přístupy, které v trzích využívám a které můžete také zapojit.

Obsah:

Intradenní breakout

Intradenní momentum

Long swingový mean reversion založený na implikované volatilitě

Short mean reversion

Následování trendu: Short swingové breakouty

Long rotační momentum strategie

Základ úspěchu: Diverzifikace, systematičnost a řízení rizika

Intradenní breakout

Jedním z nejvýraznějších rysů současného trhu je extrémní volatilita. Ta sice přináší rizika, ale pro určité typy obchodních strategií představuje hlavní zdroj příležitostí. V mém stávajícím arzenálu strategií by měly ze zvýšené volatility těžit zejména krátkodobé, intradenní breakout strategie.

Strategie intradenních breakoutů se zaměřují na zobchodování výrazných cenových pohybů, ke kterým dochází typicky krátce po otevření trhů. Princip strategie spočívá v tom, že vstupuje do obchodu poté, co trh překoná určitou vzdálenost od stanovené ceny, nejčastěji otevírací daného dne. Vzdálenost můžeme měřit jako velikost denního otevíracího rozpětí například za prvních patnáct minut obchodování nebo třeba jako násobek průměrného denního rozsahu (ATR).

Klíčovou součástí těchto strategií je řízení rizika. Typicky strategie pracují s velmi těsným počátečním stop-lossem – pozice buď skončí v malé ztrátě, pokud trhy nepokračují ve směru breakoutu, nebo naopak v poměrně vysokém zisku, pokud trhy trendují celý den. Tento přístup proto obecně vykazuje nižší procento úspěšnosti (typicky mezi 35–45 %), což je však plně kompenzováno vysokým RRR (poměr risku vůči zisku). V aktuálních podmínkách vysoké volatility a silně trendujících dnů je právě vysoké RRR klíčem k výraznému růstu equity křivky strategie – zachycení jednoho silně trendového dne může výrazně posunout náš obchodní účet.

Popis možné podoby strategie intradenního breakoutu naleznete na Finančníkovi v článku Jak na první daytrading autotrader [včetně funkční strategie a kódu]. Obsažen je zde i kód strategie pro TradeStation. V aktuálním kontextu vyšší volatility je potřeba pracovat s promyšlenějším money managementem. Jak konkrétně na to vysvětluje článek Breakout trading a řízení rizik (komodity vs. ETF vs. CFD)

Jak strategii obchoduji já: Intradenní breakouty obchoduji na amerických indexech (S&P 500, Nasdaq 100 a další, některých komoditách a micro futures Bitcoinu). Používám pro to systém a nástroje sdílené v otevřené podobě v rámci Trading Room intradenní breakout - Zákulisní orientace. Ten obchoduje průraz násobku ATR z otevírací ceny trhu.

Takto vypadá aktuální equity křivka modelu s přesnými parametry sdílenými v Trading Room (strategie je zde sdílena v otevřené podobě se všemi podmínkami pro obchodování). Výsledky vychází z risku 1 % na obchod, max. jeden obchod denně v trzích S&P 500, Nasdaq 100 a Bitcoin. Vše v praxi obchodujeme pomocí micro futures a přednastavených bracket příkazů – viz Ukázka obsloužení intradenní breakout strategie skrz časované příkazy:

Po započtení poplatků vychází průměrné zhodnocení +21,4 % ročně při maximálním drawdownu -11,43 %. Sharpe ratio 1,41, což je velmi slušné.

Intradenní momentum

Z aktuálních volatilních pohybů budou pro trading těžit i další typy intradenních strategií. Například strategie využívající intradenní momentum naskakující do tržních pohybů bez nutnosti prolomení předem definovaných cenových hladin. Podobné strategie vesměs sledují sílu cenového pohybu v průběhu obchodní seance a vstupují do trhu, jakmile je potvrzeno setrvalé nadstandardně silné momentum v určitém směru. Všeobecně se opět pracuje s malými stop-lossy a cílí na vyšší RRR.

Jak strategii obchoduji já: Strategii v současné době vyvíjíme v Trading Room – viz Zapojte se: stavba nového intradenního momentum systému s plnou automatizací. Sám pracuji na autotraderu pro Interactive Brokers, ostatní tradeři testují další platformy. Trader Sydney22 sdílel v týdnu kód pro TradeStation, který přesně dokládá, proč jsou podobné strategie zajímavé pro období vyšší volatility. Takto vypadá backtest na e-mini NQ se započítanými poplatky 30 USD za vstup a výstup (běžně se platí cca 10 dolarů):

Testovaná strategie pracuje s posouvanými stop-lossy, což je přesně ten risk management, který sedí na aktuální nejistou dobu.

Long swingový mean reversion založený na implikované volatilitě

Zcela opačnou filozofii pak představují strategie založené na předpokladu návratu ceny k jejímu historickému nebo statistickému průměru (mean reversion). Tyto systémy vycházejí z pozorování, že trhy, zejména ty ovlivněné emocemi jako strach (při propadech) nebo chamtivost (při euforických růstech), mají tendenci cenově přestřelovat racionální úrovně. Vstupují tedy proti aktuálnímu dominantnímu pohybu s očekáváním následné korekce.

V kontextu prudkých výprodejů tak long mean reversion strategie hledají příležitosti k nákupu aktiv, která výrazně poklesla. Zásadní je zde správné načasování vstupní úrovně a posouzení, zda jde skutečně o přehnanou reakci, nebo o začátek nového, fundamentálně opodstatněného poklesu. Co jsem v kontextu prudkých změn trhů vypozoroval je, že tradiční indikátory jako ATR, které se v rámci mean reversion strategií běžně používají, mohou pro časování vstupů selhávat, protože reflektují pouze minulou realizovanou volatilitu. Ta může být paradoxně nízká a nereflektuje budoucí očekávatelné fundamentální změny.

Hledáte cestu, jak se dostat ke konzistentním profitům?

Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí?

Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům

Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování.

Inspirujte se, jak trading dělat jinak a lépe.

Pokročilejší způsob časování vstupů tak může být využití implikované volatility (IV) odvozené z cen opcí daného trhu. IV reprezentuje očekávání budoucí volatility samotnými účastníky trhu (zejména sofistikovanými institucionálními hráči), a zahrnuje tak i jejich vnímání aktuálních rizik, nejistot a blížících se událostí. Pokud cena aktiva klesne výrazně více, než implikovala opční volatilita, může to signalizovat panickou, přehnanou reakci a tedy potenciální příležitost pro mean reversion obchod.

Jak strategii obchoduji já: Pro časování swingových long mean reversion obchodů používám právě zmíněnou implikovanou volatilitu. Pracuji se systémem, který jsem na Finančníkovi popsal v článku Časování návratu k průměru pomocí implikované volatility. Systém sdílím i v dashboardu Trading Room a jak dokazuje aktuální equity křivka, která je na nových maximech, zatím se potvrzuje, že časování mean reversion skrz implikovanou volatilitu je v aktuálním tržním kontextu dobrým nástrojem:

Short mean reversion

Princip návratu k průměru lze samozřejmě aplikovat i na shortování akcií v klesajících trzích. Short mean reversion strategie nespekulují na pokles ve chvíli, kdy trh láme nová minima, ale naopak vyhledávají krátkodobé růsty (technické korekce, "nadechnutí") v rámci celkového sestupného trendu.

Short mean reversion strategie těží z krátkodobých růstů (tzv. pullbacků) během klesajícího trhu. Principem je vstoupit short v okamžiku, kdy dojde k dočasné korekci v sestupném trendu, s očekáváním, že se trh opět vrátí ke svému klesajícímu směru. Strategie typicky sledují krátkodobé indikátory přeprodanosti a překoupenosti, případně procentní odchylky od klouzavých průměrů. Jak konkrétně short mean reversion fungují, je na Finančníkovi popsáno v článku Mean reversion strategie (obchodování návratu ceny k běžné hodnotě)

Jak strategii obchoduji já: Moje implementace short mean reversion je stále stejná a následuje šablonu, kterou sdílím i coby Swingový simple mean reversion (SMR) systém – „hotové kódy“. V rámci dashboardu Trading Room, kde signály také sdílím, vypadá equity křivka následovně. Na první pohled je patrné, že aktuální kontext strategii velmi svědčí:

Pozn: Equity křivka zobrazuje kontinuální backtest. Při shortování nemusí být některé akcie dostupné pro shortování, a živé obchodování tak vždy bude mít trochu horší výkonnost než backtest.

Následování trendu: Short swingové breakouty

Vedle swingových short strategií jdoucích proti směru trhu existují i přístupy snažící se naopak identifikovat a svézt se na silném trendu, jakmile se etabluje.

Příkladem mohou být short swingové breakouty. Tyto strategie spekulují na pokračování poklesu u akcií, které již jasně demonstrovaly slabost a následně prorazí důležitou support úroveň směrem dolů. Strategie fungují nejlépe v jasně definovaných, silných medvědích trzích, kdy je sentiment negativní a tlak na prodej přetrvává.

Jak strategii obchoduji já: Ve svém portfoliu obchoduji dvě tyto strategie, které jsem nasadil po období pandemie Covid-19. Na Finančníkovi je ještě nesdílím, protože je stále spíše testuji. Ochody občas ukazuji na svém twitteru. Nevýhodou short swingových obchodů v akciích je skutečnost, že mnoho klesajících pohybů má tendenci silně reverzovat a končit na stop-lossech. Aktuální tržní podmínky tak vnímám jako dobrou příležitost tyto systémy podrobit reálnému „out of sample“ testu.

Long rotační momentum strategie

Long rotační momentum strategie se zaměřují na systematickou selekci nejsilnějších titulů podle relativního momenta, obvykle v pravidelných intervalech (měsíčně, týdně). Drží se tituly s nejlepším momentem, dokud jejich síla neklesne pod určitou mez, a poté jsou nahrazeny silnějšími tituly. Podrobně viz Co jsou zač rotační momentum strategie?

Během medvědích trhů jsou strategie často mimo trh díky kontextovým filtrům, tedy přímo v poklesech se s nimi nevydělává. Nicméně jakmile se trhy stabilizují, velmi často akcie se silným momentem vystřelí vzhůru a rotační momentum strategie patří mezi nejprofitabilnější přístupy s ročními výnosy často přesahujícími desítky procent. Současná situace tak představuje ideální možnost si do portfolia momentum strategie připravit.

Jak strategii obchoduji já: V portfoliu obchoduji strategii NDX SMO. Ta díky kontextovému filtru nemá žádnou alokaci, ale je připravena vystartovat v okamžiku, kdy trhy začnou růst. Do té doby bych rád zapojil další momentum strategii využívající i netechnologické akcie.

NDX SMO sdílím v Trading Room a takto vypadá její equity křivka:

Základ úspěchu: Diverzifikace, systematičnost a řízení rizika

Výše uvedené jsou strategie, se kterými proplouvám aktuálními trhy.

Avšak sebelepší strategie je k ničemu bez pevného rámce v podobě obchodního plánu a striktního, nekompromisního řízení rizika. Právě v dobách extrémní volatility a nejistoty se nejvíce projevuje rozdíl mezi disciplinovaným, systematickým přístupem a chaotickým, emocionálním reagováním.

Zásadní je mít také jasno v tom, jaké maximální riziko je obchodník ochoten a schopen nést. To se týká nejen rizika na jednotlivý obchod (obvykle definované jako procento kapitálu nebo fixní částka), ale především celkového rizika portfolia obchodovaných strategií.

Pokud si nejste jistí, je určitě dobré provést důkladný stres test používaného portfolia s využitím historických dat a simulací: jaký byl největší historický pokles (drawdown)? Jak dlouho trvalo, než se portfolio z tohoto poklesu zotavilo? Jaké byly maximální historické denní poklesy portfolia? Vizualizujte si, jak se budete cítit, pokud si podobnými (a trochu horšími) scénáři budete procházet s aktuálně využívaným kapitálem. A pokud už jen představa takového scénáře ve vás vyvolává nepříjemné pocity, je nezbytné upravit velikosti pozic (position sizing) – například skrz nižší alokace jednotlivým systémům.

TIP

V dashboardu Trading Room můžete nově v Analyzatoru používat pro portfolio simulace i náš intradenní breakout systém. Velmi snadno si tak můžete ověřit váhy, se kterými pracujete a případně je upravit.

Intradenní systémy je možné přidávat mezi běžně používané swingové strategie:

A pak zkoumat jejich výkonnost zahrnutou do celkového portfolia (kliknutím na název systému pod equity křivkou se zobrazí equity křivka příslušného sub systému):

Mimochodem – toto nastavení se blíží tomu, jak k trhům přistupuji já. Backtest v tomto případě indikuje roční zhodnocení +26,64 % při drawdownu -7,41 %. Komise IB započítány. Samozřejmě v live obchodování lze očekávat horší výsledky, ale sám jsem přesvědčen, že podobně nastavené portfolio mě dokáže aktuálním tržním kontextem dobře provést.

A pokud nevíte, co tedy na Finančníkovi vlastně děláme pro to, abychom se systematicky dokázali vypořádat i se situacemi, které jsou na trzích nyní, doporučuji shlédnout náš bezplatný kurz Jak reálně uspět v tradingu? (naše metody na Finančník.cz).

Trading Room intradenní breakout

Článek je publikován v kategorii Zákulisní orientace. Určen je tak především účastníkům Trading Room, kteří mají přístup ke všem sdíleným odkazům a slouží jako návod, jak se v Trading Room zorientovat v popisované problematice. Je nicméně publikován veřejně, aby si i zájemci o členství v Trading Room mohli udělat před uhrazením kurzovného dobrou představu, co v uzavřené skupině řešíme.

Obsah přehledu

V tomto článku naleznete základní orientaci pro využití sdíleného know-how a nástrojů pro systematickou strategii intradenního obchodování breakoutů.

Obsah:

Kontext strategie v portfoliu

Vývoj intradenního edge

Testování intradenního obchodního systému

Obchodování intradenního systému

Autotrading futures u Darwinex Zero

Autotrading mikrofutures u TradeStation

Autotrading 0TDE opcí u Interactive Brokers

Autotrading ETF/futures u Interactive Brokers

Výsledky intradenního obchodního systému

Další vývoj strategie

Kroky k implementaci strategie

Shrnutí

Kontext strategie v portfoliu

Intradenní strategie vnímám jako nejnáročnější – na vývoj, exekuci i know-how. Na druhou stranu mohou přinášet do portfolia vysokou diverzifikaci a částečně i dobře fungující zajištění (hedging). Intradenním strategiím se dobře daří v době vysoké volatility, což může být problematické období pro pomalejší strategie (a zejména beta strategie).

Nasazení intradenních strategií v portfoliu dává velký smysl, ale je potřeba se připravit na to, že práce s nimi vyžaduje vyšší nároky na testovací infrastrukturu a autotrading.

V rámci svého tradingu vnímám intradenní strategie jako „nejvyšší a nejnáročnější“ úroveň celého portfolia.

Pokud jste v Trading Room noví, jako rozumné se jeví začít se studiem chytrých beta strategií. To jsou strategie, jejichž cílem je stručně řečeno vydělávat, když trhy obecně rostou a neprodělávat, když trhy padají. Obecně jde o velmi jednoduché (a tudíž robustní) strategie, které není problém exekvovat ručně. V Trading Room naleznete výukový kurz stavby momentum strategie zde. K dispozici je i on-line backtester, ve kterém můžete zkoušet svá vlastní vylepšení strategie. Z publikovaných signálů jde o strategie SMO NDX a Monday Buyer. Chytré beta strategie jsou dobré jak pro seznamování s trhy, tak coby fundamentální kameny živého portfolia. Sám plánuji v roce 2025 zvyšovat své alokace v chytrých beta strategiích .

Jakmile je položen v portfoliu základní fundament v podobě chytrých beta strategií, lze se vrhnout do agresivnějších stylů obchodování. Jako například intradenních alpha strategií, jejichž vývoji jsme zasvětili v Trading Room rok 2024.

Vývoj intradenního edge

V Trading Room jsme intradenní strategii vyvíjeli zcela od nuly, a můžete tak získat představu, jak v podobných krocích postupovat. Vývoj probíhal ve vláknu Hledání edge. Určitě je dobré prostudovat první příspěvky vlákna, kde se hledání edge věnujeme koncepčně. Podstatný je pak příspěvek definování principu obsahující i spustitelný analyzer pracující s intradenními daty a vyhodnocující základní principy, které nás mohou dovést k profitabilní strategii. Následně jsme způsob hledání edge předělali do Colabu, což je bezplatné prostředí, ve kterém nástroj můžete používat všichni bez toho, aniž byste museli cokoliv instalovat. Odkaz na nástroj včetně video tutoriálu naleznete v tomto příspěvku. Používání podobných nástrojů není pro spuštění vytvořeného intradenního systému nezbytné, ale může být výhodné pochopit, jak jsme se k systému dostali a jak si můžete vytvořit další systémy.

Podrobný popis prvního rámce vytvářeného intradenního systému naleznete v tomto příspěvku. Sdílené jsou zde i první výsledky na trzích ropa, zlato, Russell 2000, S&P 500, Nasdaq 100 a Dow Jones, které můžete nahrát do portfolio analyzátoru dashboardu a sledovat korelace s jinými obchodovanými systémy. Portfolio analýza je v tomto ohledu klíčový krok. Naší obchodní filozofií je nevyvíjet přeoptimalizované systémy na jednotlivých trzích, ale pracovat s jednoduchými obchodními systémy, které sami o sobě nemusí mít extrémní výkonnost, ale dobře a robustně fungují jako celek.

Testování intradenního obchodního systému

Intradenní systémy jsou náročnější na backtestování. Potřebujeme minimálně pracovat s intradenními daty, která nejsou v případě burzovních trhů běžně bezplatně dostupná. Jako nástroj s nejvhodnějším poměrem cena/výkon se nám jeví TradeStation. Je to broker nabízející zdarma pokročilou analytickou platformu obsahující ohromné množství historických dat (intradenních, denních atd.). Řada Trading Room členů používá TradeStation jen pro backtestování. Pro tyto účely stačí 15 minut zpožděná data, která jsou zdarma. Cenově se pak TradeStation pohybuje v řádu 10-15 dolarů měsíčně bez toho, aniž by bylo třeba účet fundovat.

První kódy k backtestování intradenního systému naleznete v tomto příspěvku. A to spolu s video tutoriálem, jak je v TradeStation spouštět. Finální sdílené TradeStation kódy jsou k dispozici v příspěvku Finální kód breakout edge 1. Chcete-li se reálně pustit do intradenního obchodování systematických strategií, měli byste si sami kódy v TradeStation zbacktestovat a pracovat na vlastním dalším rozvoji strategie v intencích diskutovaných informací.

Hledáte cestu, jak se dostat ke konzistentním profitům?

Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí?

Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům

Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování.

Inspirujte se, jak trading dělat jinak a lépe.

Backtesty z TradeStation je možné konvertovat v dashboardu a provádět na nich s využitím Trading Room analyzeru portfolio analýzu.

Obchodování intradenního systému

Vyvinutý obchodní systém je použitelný na akciové indexy, drahé kovy, energie, kryptoměny a další. Obchodovat jej lze s širokou škálou instrumentů – ETF, CFD, futures.

Pravidla jsou plně diskutována a jsou mechanická, tedy 100% replikovatelná bez jakéhokoliv subjektivního posuzování. Systém lze obchodovat ručně, což by ale vyžadovalo každodenní sledování grafů po otevření trhů. To pravděpodobně není to, čemu bychom coby efektivní tradeři chtěli věnovat čas.

Většina obchodníků v Trading Room tak systém obchoduje automatizovaně. V tomto směru se nabízí hned několik cest:

Autotrading futures u Darwinex Zero

Můžete využít sdílený autotrader (plně otevřený Python kód, který lze jak jednoduše spouštět, tak později i snadno modifikovat pro vlastní účely). Průběžně aktualizované verze si můžete stahovat zde. Vlákno obsahuje i návod, jak autotrader rozběhat. Darwinex zero je služba, kde se obchoduje bez vlastního kapitálu s možností získávat reálné podíly ze zisku. Podrobně viz článek Jak v tradingu vydělávat miliony a neriskovat své peníze. Do získání výplaty z podílu na zisku se za službu platí, ovšem i tak se služba jeví jako ideální start do automatizovaného daytradingu. Zejména pokud toho o intradenním obchodování zatím moc nevíte a chcete jen spustit hotové řešení a učit se průběžně s tím, jak budete od trhu získávat zpětnou vazbu (kterou pak můžete postupně zapracovat do vlastních vylepšovaných verzí systému). V Darwinex Zero budete zažívat podobné emoce jako u běžného live tradingu, ovšem s nulovým riskem – první živé zkušenosti vás nebudou stát více, než je předplatné Darwinex Zero.

Autotrading mikrofutures u TradeStation

Nejsnadnější cestou, jak intradenní obchodování rozběhat na vlastním účtu, je obchodovat u TradeStation se sdílenými kódy. Pro futures je naleznete v příspěvku Breakout edge a využití emini futures.

Autotrading 0TDE opcí u Interactive Brokers

Logiku breakout systému jsme v Trading Room aplikovali na obchodování 0TDE opcí. Jak to funguje popisujeme v minikurzu Systematické obchodování opcí. Výhoda 0TDE opcí je, že je lze obchodovat s malými účty (pár tisíc dolarů). V Trading Room je sdílen připravený hotový autotrader, který můžete využít (opět otevřený Python skript, který je případně snadno modifikovatelný). Aktuální verzi ke stažení naleznete v prvním příspěvku vlákna Opční breakout autotrader skript. Sám stejný autotrader používám k živému obchodování.

Autotrading ETF/futures u Interactive Brokers

Strategii lze samozřejmě obchodovat i na ETF a futures u Interactive Brokers. Pro exekuce lze použít software typu MultiCharts či vlastní Python skripty. Což je cesta, kterou jsem šel sám. Investice do zakoupení softwaru či vývoje vlastních Python skriptů se ale vyplatí v momentě, kdy si budete jisti, že daný směr obchodování vám sedí – a to si nejlépe odzkoušíte výše uvedenými hotovými řešeními, které nevyžadují pro spuštění žádné dodatečné časové ani finanční investice.

Solidní automatizace u Interactive Brokers dosáhnout i sdíleným skriptem pro vytváření pokročilých bracket příkazů. Viz Ukázka obsloužení intradenní breakout strategie skrz časované příkazy.

Výsledky intradenního obchodního systému

Výsledky systému komentuji každý týden v přehledu výkonnosti publikovaném ve vláknu Aktuální trhy.

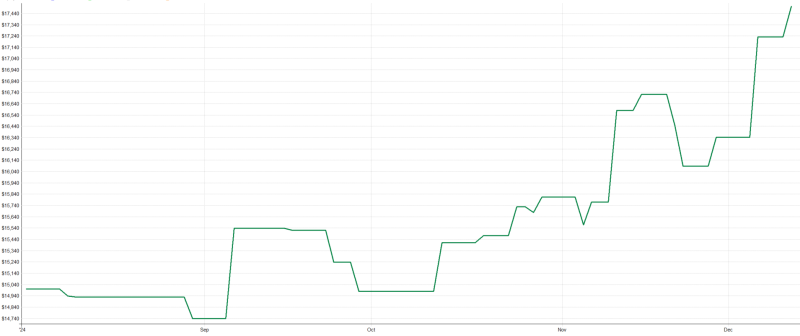

Osobně obchoduji strategii na větším kapitálu s drobnou nuací u Interactive Brokers. Zde je strategie součástí mého širšího portfolia, proto výsledky reportuji skrz mé vlastní analytické nástroje. Equity křivka přesně odpovídá mým exekucím v Interactive Brokers. K 28.2.2025 vypadá následovně:

Strategii jsem živě spustil v dubnu 2024. Aktuálně mám za sebou u Interactive Brokers 370 obchodů se sharpe ratio 1,20. Dosavadní anualizované zhodnocení cca 16,10 % při drawdownu -7,38 %. Průměrná anualizovaná volatilita cca 11 %.

0TDE opce obchoduji na samostatném účtu, proto naleznete v průběžných komentářích screenshoty přímo z Interactive Brokers. K 28. 2. 2025 vypadají výsledky také velmi solidně:

Zhodnocení 40 % za devět měsíců obchodování. Opční breakout strategii lze obchodovat na malém účtu od cca 3 000 dolarů.

Průběžně můžete také sledovat mé živé výsledky v rámci Darwinex portfolia (odkaz naleznete v tomto příspěvku).

Další vývoj strategie

Strategie je postupně rozvíjena:

Říjen 2024: Aktuálně řešíme téma zapojení posouvaných stop-lossů. V příspěvku Posouvaný stop-loss u intradenního breakoutu naleznete TradeStation kódy, které aplikaci posouvaného stop-lossu obsahují.

Listopad 2024. Posouvaný stop-loss jsme implementovali do autotraderu. Update včetně podrobných statistik dopadu implementace posouvaného stop-lossu na portfolio naleznete v příspěvku Update autotraderu na verzi 0.19 umožňující pracovat s trailing stop-lossem.

Kroky k implementaci strategie

Pokud nemáte s intradenním tradingem žádné zkušenosti, pak se jako nejvýhodnější jeví cesta spuštění sdílených skriptů u Darwinex Zero, kde nebudete riskovat žádný kapitál, ale velmi realisticky budete zažívat o čem intradenní obchodování je. Vytvořte si účet u Darwinex Zero (není vyžadován žádný kapitál), stáhněte autotrader a spusťte podle instrukcí. Sledujte vývoj systému 2-3 měsíce. Vyhodnocujte, jakou anualizovanou volatilitu jste schopni snést bez toho, aniž by pro vás byl trading příliš vysokou psychickou zátěží.

Před obchodováním strategie na reálném účtu je potřeba strategii backtestovat a vytvořit si vlastní nuance, které vám dodají důvěru v živé obchodování. Nainstalujte si TradeStation, zbacktestujte poskytované kódy. V InSample zvažujte drobné modifikace strategie nejlépe na základě zkušeností získaných obchodováním u Darwinex Zero. Své myšlenky a taktiky je ideální diskutovat v uzavřené diskuzi, kde k nim budete získávat zpětnou vazbu vycházející z více než 20 let každodenního tradingu.

Naučte se vyhodnocovat výsledky intradenní strategie v kontextu celého portfolia. Pro portfolio analýzu využijte export z TradeStation do portfolio analyzeru. Portfolio analyzer v tuto chvíli pracuje jen s ETF/akciemi, ale pro účely portfolio analýzy není problém použít výkonnost strategie na ETF, byť ji následně budete obchodovat na mikrofutures (výkonnost bude podobná). Zaměřte se zejména na adekvátní nastavení volatility portfolia. Viz lekce Portfolio risk metriky a následně Workshopu profitabilního obchodování A-Z, který máte v rámci Trading Room k dispozici.

Jakmile získáte důvěru ve vlastní nuance obchodní strategie, je možné ji obchodovat živě. Bez dalších investic (časových a do softwaru) lze zvolit buď obchodování v TradeStation, nebo skrz 0TDE opcí u Interactive Brokers.

Shrnutí

Vytvořená a sdílená strategie nepředstavuje žádný svatý grál.

Maximálně transparentně ale demonstruje cestu, jak můžete systematický intradenní trading do svého portfolia zařadit a jak ukazují i dosavadní výsledky živého obchodování, jde o způsob tradingu, který dokáže přinášet zajímavá zhodnocení.

Před reálným nasazením na skutečný kapitál by měl každý obchodník provést podrobné backtestování strategie s využitím sdílených TradeStation kódů a především otestovat strategii v rámci svého uceleného portfolia (s využitím Trading Room portfolio analyzeru). V této oblasti bude patrně každý bojovat s trochu jinými výzvami. Neváhejte tak své dotazy publikovat do Trading Room, neboť právě o zdolávání podobných výzev skupina je.

MBT futures coby jeden z nejlepších intradenních trhů pro malé účty?

S jednoduchým mechanickým systémem, který lze obchodovat i ručně na malém účtu, jsem po půl roce obchodování na anualizovaném zisku 50 % při jednom obchodu týdně. Tento přístup je časově nenáročný a můžete s ním solidně začít svou cestu k ziskovému tradingu.

Co je MBT futures?

MBT je futures kontrakt Bitcoinu, který se obchoduje na klasické burze stejně jako ropné, zemědělské nebo akciové indexové kontrakty. Detaily o mém startu s obchodováním MBT jsem sdílel na podzim 2024 v článku Intradenní obchodování Bitcoinu.

Od té doby jsem na tomto trhu realizoval 38 obchodů a zde jsou mé živé výsledky (reálné obchody z Interactive Brokers):

Aktuální výsledky s využitím kontraktu MBT

Za posledních šest měsíců jsem dosáhl zhodnocení přibližně 27,7 % (anualizované cca 50 %) při drawdownu -9,75 %. Sharpe ratio v živém obchodování vychází na 1,80, což je velmi solidní hodnota.

Jak obchoduji MBT futures?

Používám intradenní breakout volatility, kde na začátku dne zadám do brokerské platformy tzv. bracket vstupní STOP příkaz. Tento příkaz obsahuje současně podmíněné výstupní příkazy, které automaticky uzavřou pozici na konci obchodního dne.

Díky tomu mohu obchodovat intradenně bez nutnosti neustálého sledování trhů. Vstupní bracket lze zadávat ručně, nebo jej plně automatizovat.

Výše uvedené výsledky jsem dosáhl tak, že jsem obchodoval přibližně jeden obchod týdně, a před otevřením trhů vím, zda daný den budu obchodovat nebo ne.

Jak velký účet je potřeba?

Minimální velikost účtu pro obchodování MBT futures u Interactive Brokers je přibližně 5 000 USD/kontrakt. Pro dosažení výše uvedených výsledků je ideální kapitál kolem 15 000 USD. Podrobnější informace sdílím ve videu, kde ukazuji včerejší pozici (3. 3. 2025) a automatizované výstupy v Interactive Brokers:

Proč je MBT futures jednou z nejlepších intradenních voleb?

MBT futures mají schopnost silně trendovat. Důvodem je, že tento trh zatím není tak saturovaný roboty jako akciové indexy. V trhu se proto projevují více emoce, což vytváří výborné příležitosti pro breakout strategie. Tento stav nebude trvat věčně, ale právě nyní je ideální čas ho využít.

Strategie dostupná v Trading Room

Strategii, kterou používám, najdete k dispozici v Trading Room na Finančníkovi pod názvem intraday breakout.

Můžete ji začít obchodovat manuálně.

Postupně automatizovat a rozšířit na více trhů.

Funguje i na hlavních akciových indexech, jako S&P 500 a Nasdaq 100, s microfutures kontrakty.

Takto vypadají reálné výsledky z brokerské platformy na mém živém účtu s využitím trhu S&P 500, Nasdaq 100 a micro Bitcoin od momentu, kdy jsme strategii v Trading Room vyvinuli:

V těchto trzích jsem dosáhl zhodnocení 45 % při drawdownu 14 % (vztaženo ke kapitálu 45 000 USD odpovídajícímu mému aktuálnímu position sizingu). Strategii lze s těmito třemi trhy obchodovat s menšími pozicemi s přibližně třetinovým účtem.

Možnost obchodování s opcemi

Diskutovanou breakout strategii lze použít i na opce, kde stačí ještě menší kapitál. Takto se strategii podařilo rozmnožit původní účet 10 000 USD na samostatném účtu u Interactive Brokers:

Za necelý rok jsem dosáhl zhodnocení 40 %.

Breakouty s opcemi je však vhodné obchodovat s automatizací, kterou ale v Trading Room poskytuji všem ve stejné podobě, jako sám používám na zobrazeném účtu. Kód je v plně otevřené podobě, takže si jej můžete upravit podle svých potřeb.

Shrnutí

Funkční obchodní systém lze použít na různé trhy a styly obchodování (manuálně i automatizovaně). Pokud dnes hledáte intradenní trh pro start, doporučil bych mimo jiné zvážit MBT futures. Trh má v současnosti dostatečnou likviditu a silné emoce, které vedou k výrazným breakoutům. A kde jsou emoce, jsou i zisky!

Hledáte cestu, jak se dostat ke konzistentním profitům?

Hledáte cestu, jak se dostat ke konzistentním profitům?